自己破産と住宅ローンについて

「住宅ローンが払えない」とご相談をいただける方の中で、約半数の方が自己破産を考えられています。

現在、住宅ローンは過去に例がないほどの低金利時代を迎えています。

ネット銀行の台頭や都市銀行の競争等ございますが、日本の政策や金融事情で、長期信用金融緩和ため、円高誘発させないため、日本が借金大国のためなど、様々な要因の下で、低金利時代が続いています。

しかし、住宅ローンが払えなくなりご相談いただく方は後を絶ちません。

20年前、住宅金融公庫のゆとりローンを組まれ、収入は上がっているのに住宅ローンの返済が苦しいご相談などを例にあげます。

ゆとりローンは返済当初5年間は低金利で返済し、のちに段階的に金利が上昇し返済が倍近くになる返済プランでした。

ご相談者さまがご自身で選ばれたとはいえ、4%を超えた金利になっていました。年齢もそれなりに経っておられるので、他の銀行で借り換えもできず相談に見えられました。

その他、2008年のリーマンショック以降の終わりの見えない不況の中で、会社の業績悪化によるリストラや賃金のカットで収入が激減し住宅ローンの返済が苦しいとのこと。皆さま、一度職を失ってしまうと再就職が難しく、転職に成功したとしても以前より収入が激減する場合が多く見受けられます。

真面目に仕事をしていても「住宅ローンが払えない」との相談が少なくありません。

住宅ローン以外の借金がある場合には任意整理を利用することができます。

特定の債権者を対象にして交渉をおこない将来利息のカット、遅延損害金の免除、リスケジュールの交渉をおこないます。

弁護士に、民事再生(個人再生)を依頼する手段もございます。原則として借金を5分の1まで減額することができます。

民事再生(個人再生)の特徴として、住宅ローン特別条項があります。

住宅ローン特別条項は、住宅ローンを守り、その他の借金の減額ができます。

民事再生(個人再生)は住宅を守りながら住宅ローン以外の債務を整理したい場合に有効な手段であるといえます。

そして、最後の選択肢として破産がございます。

破産と言いましても、破産するにしても順序によってはデメリットがございます。

破産の種類

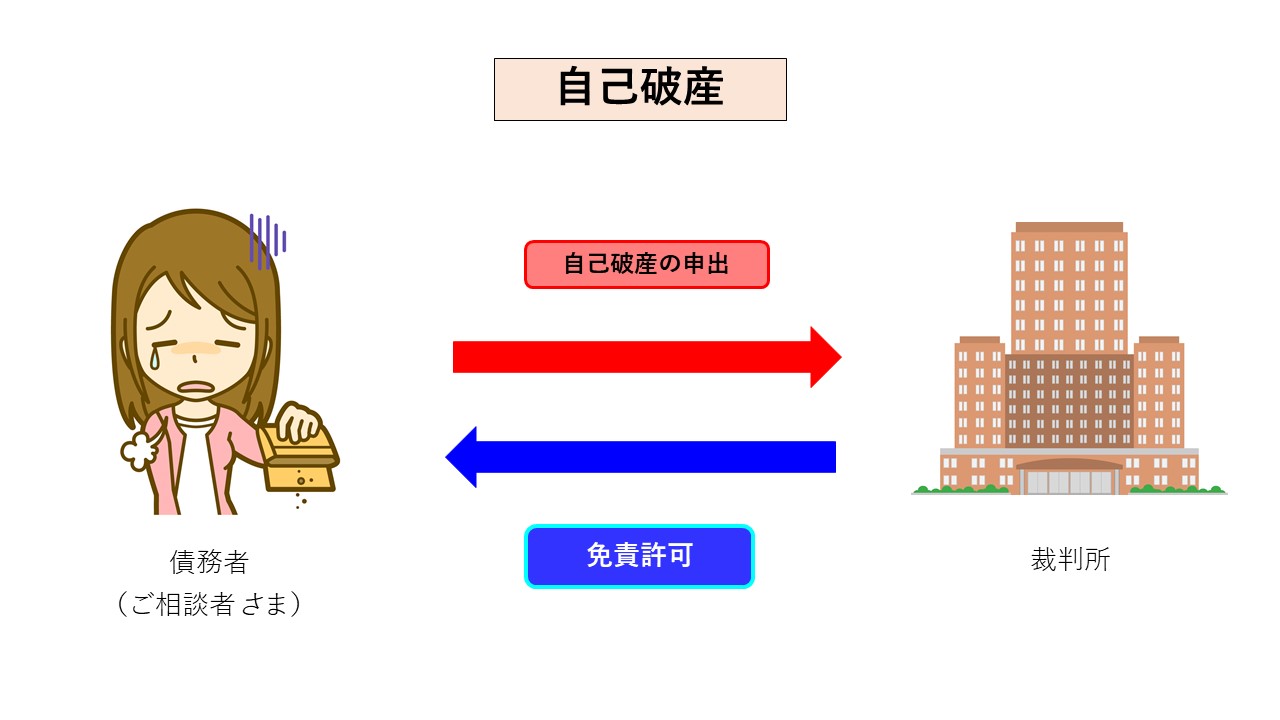

自己破産を裁判所に申立てる場合、2種類に大別することができます。

「同時廃止事件」と「管財事件」です。

自己破産を考える人からすると、

同時廃止事件の方がメリットは多くなります。

同時廃止事件

何も資産がなく破産手続きの費用を支払うお金がない場合、裁判所は、破産手続開始の決定と同時に、破産手続の決定をしなければならないというものです。

同時廃止の破産の場合、弁護士費用のみで、20万円から30万円になります。

管財事件

不動産をお持ちの場合や、会社をお持ちの場合(個人経営含む)、その他資産をお持ちの場合、裁判所より破産管財人と呼ばれる弁護士が選任され、その破産管財人が自己破産を申し立てた人物の(破産者)の持っている財産の調査・管理・換金処分(換価処分)をおこない債権者へ平等に配当するというものです。

破産を依頼した弁護士費用に加え、管財人の弁護士にも費用が発生します。

少額管財事件では20万円~、普通の管財事件は50万円~が報酬として必要です。

この報酬は予納金として裁判所へ、現金全額前払いが原則です。

破産をする場合、管財事件より同時廃止事件のほうが破産費用が少なくて済むということになります。

しかも、同時廃止のほうが、破産の免責決定が早くおります。

管財事件になって、半年以上1年ほど時がかかるのが、同時廃止事件の場合、おおむね半年以内で破産することが認められます。

そこで、不動産をお持ちの方は、そのまま破産申し立てをしては管財事件になる可能性が大きいので、任意売却で不動産を処分してから破産を申し立てしたほうがメリットを多く受けられるということになります。

任意売却後の破産のメリット

前述した破産費用が少なく住む可能性

引越し代など、当面の資金が手に入る可能性(売却手数料などの費用負担もございません)

自己破産手続きが終了するまでの時間が短くなります。

引越しの時期を相談することができる

などが挙げられます。

「住宅ローンが払えない」という状況になられたら、まずは金融機関との交渉をすることが重要になります。

住宅ローンの支払いが厳しくなった段階で交渉するのがベストタイミングです。

相談をしないまま、住宅ローンの支払いが遅れたり、滞納が続いたりする前に相談することが重要になります。

次の手段として、任意整理、民事再生がございます。

最後の手段として、破産ですが、破産も不動産を任意売却してからのほうがメリットがございます。

ゆとりローンをはじめとして、「住宅ローンが払えない」となるのは他人事ではありません。

真面目に働いていても「住宅ローンが払えない」となる可能性があります。

病気や、家族の介護なども多くご相談を受ける事項です。

任意売却をして住宅を処分してから自己破産をすると、財産がありませんので、自己破産の手続きである同時廃止事件が適用される可能性が高くなり、弁護士費用のみ短期間で自己破産を済ませることが可能です。

弁護士費用もご用意が難しい場合「法テラス」という国の制度もございます。

提携の弁護士もご相談無料でご紹介可能です。

「住宅ローンが払えない」「住宅ローンが払えなくなりそう」「住宅ローンを滞納してしまった」等

無料でご相談を承っております。

年中無休です。お気軽にご連絡ください。

最善の解決方法をご提案いたします。

私たちテスコーポレーションの想いは「ご相談者様に寄り添った任意売却」です。

投稿者プロフィール

-

株式会社テスコーポレーション 営業部部長

宅地建物取引士・任意売却取扱主任者・競売不動産取引主任者・賃貸不動産経営管理士・マンション管理業務主任者

プロフィールはこちら

最新の投稿

コラム2024年5月29日住宅金融支援機構 任意売却

コラム2024年5月29日住宅金融支援機構 任意売却 コラム2024年5月27日千葉県の任意売却相談窓口はどこ?県公式の窓口は存在するのかを調べました。

コラム2024年5月27日千葉県の任意売却相談窓口はどこ?県公式の窓口は存在するのかを調べました。 コラム2024年5月27日投資マンションのローンが払えなくなったら?対処法をプロが解説

コラム2024年5月27日投資マンションのローンが払えなくなったら?対処法をプロが解説 コラム2024年5月27日税金滞納で差し押さえを受けたらどうなる?差し押さえの流れとその後について解説

コラム2024年5月27日税金滞納で差し押さえを受けたらどうなる?差し押さえの流れとその後について解説